-

薇娅被罚13.41亿!「以数治税」时代,企业财税如何合规管理?

明星艺人、网红主播的接连“爆雷”,也预示着税务总局针对文娱领域从业人员税收管理的进一步收紧。「以数治税」时代,企业财税如何合规管理?

微信规则变了,不想错过好文推送的朋友们,一定记得要将我们设为星标哦~

近期,浙江省杭州市税务部门经税收大数据分析发现网络主播黄薇(网名:薇娅)涉嫌偷逃税款,经查,黄薇在2019年至2020年期间,通过隐匿个人收入、虚构业务转换收入性质虚假申报等方式偷逃税款6.43亿元,其他少缴税款0.6亿元。杭州市税务局稽查局依据相关法律法规规定,对黄薇追缴税款、加收滞纳金并处罚款,共计13.41亿元。

此前,税务总局就要求各地税务机关加大对网红、明星等查税力度。网红一词天然吸睛,加之巨额的税款,话题迅速登上微博热搜。不少人很好奇,带货主播能挣这么多钱,这个群体是怎么交税的?有哪些惯用的避税和逃税方式?「以数治税」时代,企业要引以为鉴,该如何对企业财税进行合规管理?

网络主播的收入应该如何纳税?

近年来,随着各大网络平台带货风潮兴起,带货主播们的收入也水涨船高,甚至不输一线大牌明星。那么,关于这些主播们的收入该如何纳税?是否需要年度个人所得税汇算清缴?

目前,带货主播的收入来源和劳动劳务关系可以分为以下几种:

1、通过经纪公司签约后,作为直播平台的员工进行直播

如果主播和平台之间是劳动关系,那么,直播平台须按照“工资、薪金所得”预扣预缴主播的个人所得税。

需要注意的是,此种模式下,主播的工资构成一般为“底薪+提成”,提成部分也属于受雇报酬,应与底薪一并计入工资、薪金收入,由直播平台在支付工资时预扣预缴个人所得税。

2、主播以个人身份和平台合作,形成雇佣关系

如果主播和平台是劳务关系,主播以个人工作室的名义为直播平台提供服务,那么主播的收入将按照劳务报酬所得征税,平台公司将会按照三级的税率表缴纳劳务报酬所得,适用比例税率。

收入是主播和平台的合作关系,不属于劳动关系。服务平台只是提供了一个展示的场所,因此主播收入的性质为劳务报酬,需要到相关税务机关代开发票,税务机关代征增值税及其他相关税种,同时服务平台将根据劳务报酬所得预扣预缴个人所得税。年度需要并入个人所得综合收入所得,符合条件的必须要安排年度个人所得所得税汇算清缴。

3、成立个人工作室与直播平台合作

工作室一般属于个人独资企业,取得收入按照经营所得缴纳个人所得税,可以申请核定征收,税负较低。

这种方式是目前非常普遍的一种方式,很多明星也通过这种方式来进行税收筹划。很多主播收入可观,甚至超过了大牌明星,成立个人工作室,改变纳税人身份,由此所有缴纳的税费自然就不同了。

成立个人工作室,纳税人身份改为个人独资企业,只缴纳个人所得税的,不用缴纳企业所得税,由于省了一道税,税负较低;大多个人独资企业不能准确核算利润,税务局会采用核定征收的方式,在合规合法的情况下又节约了用人成本。这也是为什么很多明星成立工作室的原因之一了。

虽然我们可以在法律允许情况下,以合法的手段和方式进行税务筹划。但是需要强调的是:合理合法的税务筹划≠逃税。

网络主播可能涉及的税务风险

1、未开具发票、虚开增值税发票的风险

按照现行规定,已办理税务登记的个人主播,或主播个人工作室,须依规、自行开具发票;未办理税务登记的个人主播,可以向主管税务机关申请代开发票。当按次(日)应税收入未达到增值税起征点时,主播可提供的收款凭证或其他合规内部凭证,作为直播平台的税前扣除凭证。

平台承接的业务大多数来自企业,需要开具发票,而将业务委托给平台上的个人会员后,个人不愿提供发票,造成平台无法取得发票作为成本列支。因此很多平台因此动了买发票的心思。

根据《国务院关于修改〈中华人民共和国发票管理办法〉的决定》(国务院令〔2010〕587号)第十七条规定,为他人开具与实际经营业务情况不符的发票属于虚开发票行为,由税务机关没收违法所得;虚开金额在1万元以下的,可以并处5万元以下的罚款;虚开金额超过1万元的,并处5万元以上50万元以下的罚款;构成犯罪的,依法追究刑事责任。

2、核定征收有风险

目前利用个人独资企业的核定征收来进行税收筹划是非常普遍的一种做法,这种方法的优势明显:税负可以大幅降低。

但也存在一定的风险。核定征收政策非常依靠当地的税收政策,有的地区已经收紧了核定征收的放权,平台在进行筹划的时候一定要目光长远,不能仅看眼前的利益。

3、税目选择错误风险

电商类直播不属于网络表演、信息技术服务,直播内容构成商业广告的,应按“广告服务”税目开具增值税发票。

随着经济新形态的多样化,未来个人收入越来越多元化,很多收入比如收红包、收打赏、收礼物等,收入的性质需要根据个人所得税税法的原理进行合理的区分。

未来对收入性质的认定,将考验着每个财税人员的智慧,也在时刻挑战着税务局和国家政策。社会在发展,会计更加不能停滞不前。我们要根据收入的性质、收入的合理经济场景,安排合理的交税,才能更好的节税。就当前的新政和财税环境,财务人员面临更加严峻的挑战。如果在工作中利用先进的工具,可以辅助会计人提升职业价值!

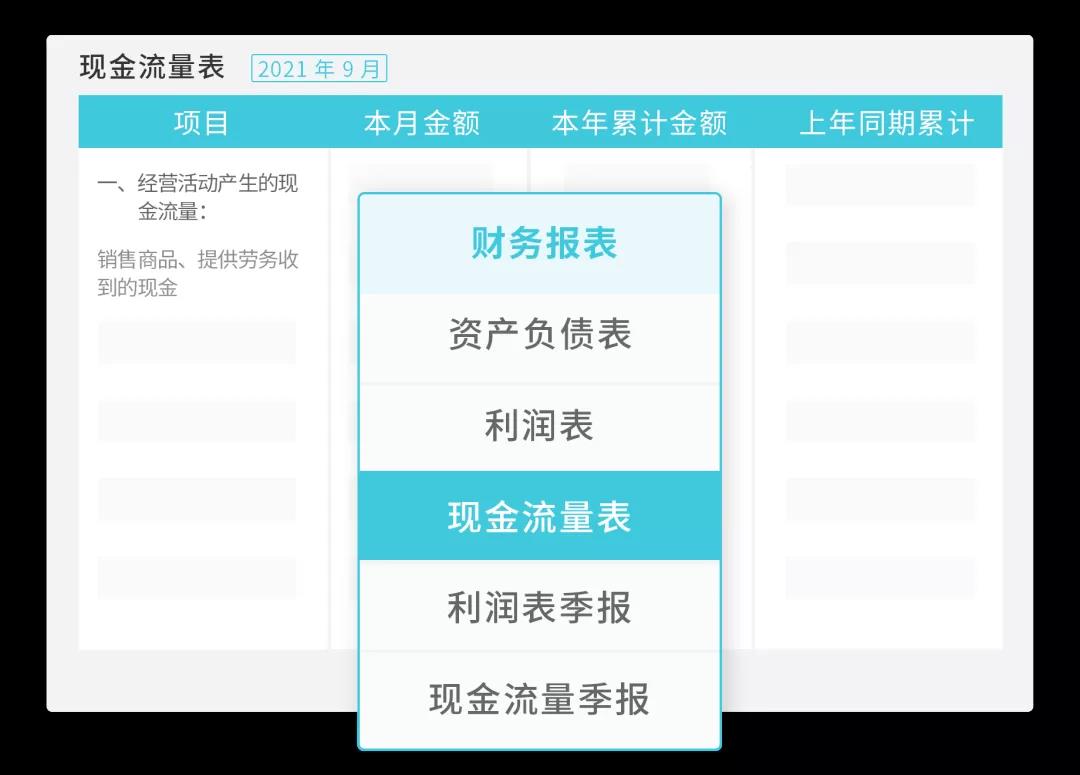

畅捷通好会计支持期末处理自动化,自动生成损益凭证、成本结转凭证、计提折旧凭证,支持自定义转账模板,期末再忙也不出错,让会计不再为账务处理“背黑锅”!而且还有财税政策法规解读、特色免费培训课程,行业专家在线答疑、企业财务管理实战、实务指导,快速提升会计自身水平!

畅捷通好会计帮助企业进行智能发票测算,不踏税务雷池,同时提供直观的税务风险分析检查,检查项目清晰列出,与金税三期重点指标保持一致,防范税务风险。好会计支持测算分析,帮助企业监测税负指标,不踏雷池,随时了解企业上下游情况,知己知彼,为企业安全防范税务风险!

此前,国家税务局长就曾公开表示,我国正向“以数治税”时期迈进,税务工作将进入一个新的时代。明星艺人、网红主播的接连“爆雷”,也预示着税务总局针对文娱领域从业人员税收管理的进一步收紧。因此企业应加强自身财税风险管控,坚决杜绝偷税漏税行为!了解更多畅捷通好会计相关内容:http://www.cjthkj.com/

400-780-9880