2019减税降费:“实打实,硬碰硬”!小微企业普惠性减税、31省市“六税两费”减按50%征收、社保平稳移交税局征收...这就没有了?不!可!能!

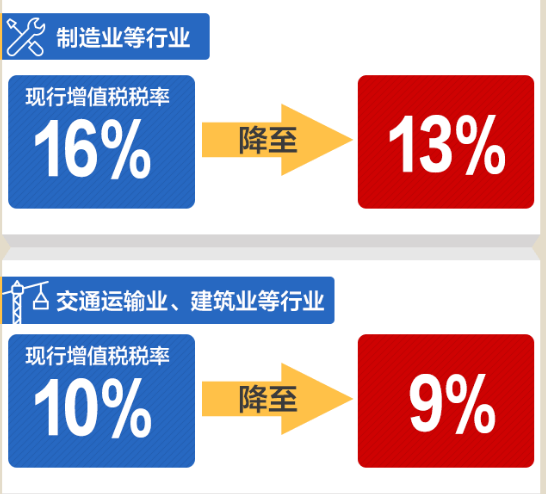

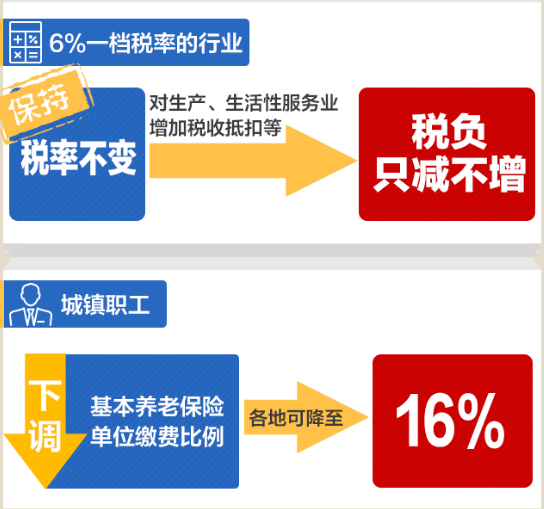

增值税税率降至13%、9%、6%三档

3月5日,总理在两会上宣布:深化增值税改革,将制造业等行业现行16%的税率降至13%,将交通运输业、建筑业等行业现行10%的税率降至9%,确保主要行业税负明显降低;保持6%一档的税率不变,但通过采取对生产、生活性服务业增加税收抵扣等配套措施,确保所有行业税负只减不增,继续向推进税率三档并两档(言外之意:增值税税率还要降低)、税制简化方向迈进。抓好年初出台的小微企业普惠性减税政策落实。

好家伙!制造业增值税下调3个百分点,这可乐坏了纳税人!惊叹减税力度之大的同时,纳税人可犯了难!增值税新政什么时候能够落地?增值税6%的行业进项可加计扣除,政策执行口径是什么?现在外签的合同按照那个税率?发票按照那个税率来开?...

别急别急!税总和财政部会尽快明确的,对纳税人而言,现在能做的只有梳理好外签合同,管控好发票,早日享受政策红利。过渡期,那我该怎么做呢?

增值税税率调整前,开票税率如何选择?

按现行增值税有关规定,纳税人开具发票适用税率应依据其纳税义务发生时间进行确定。以常见的6种结算方式,举个栗子:

①采取直接收款方式销售货物,如在税率调整之前收到销售款或者取得索取销售款凭据,不论货物是否发出,均按照原适用税率开具发票;如在税率调整之后收到销售款或者取得索取销售款凭据,按照调整以后的税率开具发票。

②纳税人采取预收货款方式销售货物,如在税率调整之前发出货物,应按照原适用税率开具发票;如在税率调整之后发出货物,则按照调整以后的税率开具发票。

③采取赊销和分期收款方式销售货物,如书面合同约定的收款日期在税率调整之前的,按照原适用税率开具发票;如书面合同约定的收款日期在税率调整之后,按照调整以后的税率开具发票。

④提供加工、修理修配劳务,如在税率调整之前收到销售款或者取得索取销售款凭据,按照原适用税率开具发票;如在税率调整之后收到销售款或者取得索取销售款凭据,按照调整以后的税率开具发票。

⑤提供应税服务(如交通运输服务、基础电信服务等),如在税率调整之前收到销售款或者取得索取销售款凭据的,按照原适用税率开具发票;如在税率调整之后收到销售款或者取得索取销售款凭据,按照调整以后的税率开具发票。

⑥采用预收款方式提供租赁服务的,如在税率调整之前收到预收款,按照原适用税率开具发票;如在税率调整之后收到预收款,按照调整以后的税率开具发票。

当然,若是增值税税率调整了,但是一般纳税人在增值税税率调整前已按原适用税率开具的增值税发票,开票有误确需要重新开具的,也是可以的。届时可以先按照原适用税率开具红字发票后,再重新开具正确的蓝字发票。

增值税税率调整前,销售合同如何管控?

①税率调整前取得16%税率专票,按规定抵扣,税改后销售(一般计税方法),税率能适用13%吗?

在税改前取得16%税率专票,税改后销售(一般计税方法)也适应13%税率。不要感觉“占便宜”了,并没有!因为销售方开16%,其已经缴纳16%的增值税额。

②销售方税改后才开发票,怎么处理?

这要看自己议价能力,我们可以推迟付款,销售方也会考虑资金问题 。

③税改前签的合同,税改后税率是9%吗?

要看合同执行时间,如果是税改之后执行的,且合同当时也是按9%签的合同,可以开9%的发票。

④对购销双方的影响?建筑的总包合同呢?

对购销双方都有利,对制造业等少付3个点的增值税税额。老项目没有影响,按简易计税,新项目,长期合同,应考虑是补签协议,作为增值税率变更,合同金额减少3个点。

税率调整,对纳税人意味着什么?

税率下降,直观来说产品增值部分的税负下降。同时,各环节中占用的资金也下降。

①如果你是生产者—税率下降,产品售价下降

随着税率下降,在生产过程中需被占用的资金减少;随着税率下降,增值税税负也下降。如果我的含税价格不变呢?那么可以节约更多哦!

②如果你是消费者—税率下降,产品买价下降

当每一个环节的税率都在下调时,最终产品或服务的消费者应能享受到多环节税率下调后的购买价格。

③如果你是财务—传达政策、梳理合同和发票

如果可以沟通,以开票时间为税率确认依据哦。增值税税改过渡期的采购合同、销合同要考虑税率下降影响,合同是否要等新政落地之后再签订,还是签订合同时就要考虑税率影响,采购单价要考虑降价,财务人员必需梳理企业的长期合同。

从现在开始,把政策传递给公司相关业务部门,通知业务部门再新签合同时,约定不含增值税价格,同时注明按国家规定增值税税率收取销项税额。对于执行中的合同,注意准确把握增值税纳税义务发生时间,按正确的税率开具发票。

对于可能横跨两个不同税率期间的合同,购销双方最好坐下来共同协商,本着合作共赢的态度,分享税率降低的政策红利。最好按现在的合同价格和现行税率计算出不含增值税价格,然后在根据新税率,调整应收(付)的合同价格。

“万事俱备,只欠东风!”

静待增值税税改红头文件吧~

用友财务软件——好会计,智能云财务!免费试用:http://www.cjthkj.com/